Lucro Primeiro: Torne seu negócio rentåvel com uma simples mudança

15 de outubro de 2018

O Futuro nas Empresas – Enxergando Oportunidades

6 de novembro de 2018ExclusĂŁo do Simples Nacional – Saiba como funciona e o que fazer

O Simples Nacional com certeza Ă© um regime que ajuda muito os empreendedores em inĂcio de atividade, simplificando obrigaçÔes e reduzindo em alguns casos a carga tributĂĄria.

Mas como um regime especial, ele possui algumas limitaçÔes, como o valor do faturamento ou alguma atividade que seja impedida ou ter um sócio PJ. Além disso hå um sublimite, onde o ICMS e o ISS passam a não serem considerados dentro da Guia da DAS.

Se a sua empresa estĂĄ atingindo alguma situação destas, fica a dĂșvida do que fazer e quais sĂŁo as implicaçÔes destas mudanças.

Ă isto que falaremos neste artigo, como funciona e o que fazer no desenquadramento ou exclusĂŁo do Simples Nacional.

1- Motivos para a SaĂda ou Desenquadramento do Simples Nacional

Se vocĂȘ estĂĄ atingindo alguma situação impeditiva ao Simples Nacional, o primeiro passo Ă© entender qual situação ou motivo estĂĄ te levando para a saĂda no Simples. Ele pode ser somente 1 ou ter mais de um motivo combinados.

As principais causas sĂŁo:

- Por opção do contribuinte;

- Por excesso de receita ou ultrapassar os limites;

- Por apresentar uma situação impeditiva, ou;

- Por uma penalidade, podendo ser de ofĂcio.

Vamos conhecĂȘ-las:

a- Por Opção do Contribuinte

Assim como a adesĂŁo ao Simples Nacional depende de uma opção da empresa, a sua saĂda tambĂ©m pode ser por opção.

As empresas que optam por sair do Simples Nacional, o fazem devido uma expectativa de ter uma menor carga tributĂĄria em outro regime. Isso Ă© possĂvel, nem sempre o Simples Nacional Ă© o melhor regime para todas as empresas.

Neste caso o desenquadramento da empresa ocorre em Janeiro do ano posterior a solicitação.

Recomendamos: Planejamento TributĂĄrio: como fazer o da sua empresa

b- Por excesso de receita ou ultrapassar os limites de Receita

O Simples Nacional possui limites de Receita Bruta e Sublimites, que são situaçÔes onde a empresa fica no Simples Nacional mas tributam o ISS e o ICMS pelo regime normal.

O limite e o sublimite mais comum é de R$ 4,8 milhÔes e R$ 3,6 milhÔes, mas é importante se atentar pois ele pode mudar de acordo com o Estado da Empresa.

Existem basicamente 3 situaçÔes de impacto para as empresas:

- Quando a empresa excede em mais de 20% o limite e o sublimite (proporcional) no ano de sua constituição e os efeitos são retroativos a data da abertura.

- Quando a empresa excede em mais de 20% o limite e o sublimite em ano posterior a sua constituição e os efeitos sĂŁo no mĂȘs subsequente ao evento.

- Quando a empresa excede em menos de 20% o limite e o sublimite e os efeitos no ano fiscal subsequente ao evento.

Aqui estamos falando como efeitos a exclusão do Simples ou ainda a tributação no regime normal de ISS e ICMS no caso de ultrapassar somente o sublimite.

c- Por situação impeditiva do Simples Nacional

Existem uma série de situaçÔes que impedem a empresa de optar ao Simples Nacional. Essas situaçÔes são verificadas antes de a Empresa ser optante ao Simples.

Ocorre que no decorrer de suas atividades uma empresa pode passar a ter alguma situação destas impeditivas. Neste caso a empresa deve realizar a comunicação e se desenquadrar no mĂȘs subsequente ao fato.

São exemplos de situaçÔes impeditivas ao Simples Nacional, as abaixo listadas:

- Que nĂŁo tenha natureza jurĂdica de sociedade empresĂĄria, sociedade simples, empresa individual de responsabilidade limitada ou empresĂĄrio individual;

- Cujo Capital participe pessoa jurĂdica ou que seja participante de outra Pessoa JurĂdica;

- Que seja filial, sucursal ou representação de empresa no exterior;

- Cujo sĂłcio participe de outra empresa com o regime do Simples Nacional e ultrapasse R$ 4,8Mi somados;

- Cujo sĂłcio participe com mais de 10% do capital de outra empresa nĂŁo beneficiada pelo Simples Nacional desde que a receita bruta global ultrapasse o limite de R$ 4.800.000,00;

- Que tenha alguma atividade impedida de optar ao Simples Nacional.

d- Por desenquadramento de ofĂcio do Simples Nacional

Os desenquadramentos de ofĂcio dizem respeito a transgressĂŁo de alguma regra disposta na lei complementar.

Neste caso a empresa Ă© comunicada que a partir de determinada data nĂŁo farĂĄ mais parte do regime Simples Nacional.

Existem algumas situaçÔes que podem levar a esse tipo de desenquadramento:

- DĂvidas e pendĂȘncias de impostos e obrigaçÔes;

- ResistĂȘncia Ă fiscalização;

- Quando a empresa for declarada Inapta;

- Comercialização de mercadorias de contrabando;

- For constatado que durante o ano-calendĂĄrio o valor das despesas pagas supera em 20% (vinte por cento) o valor de ingressos de recursos no mesmo perĂodo;

- For constatado que durante o ano-calendĂĄrio o valor das aquisiçÔes de mercadorias para comercialização ou industrialização, ressalvadas hipĂłteses justificadas de aumento de estoque, foi superior a 80% (oitenta por cento) dos ingressos de recursos no mesmo perĂodo;

- Não emitir documentos fiscais nas suas vendas de produtos, mercadorias e serviços.

2- A escolha de um novo regime: Lucro Real ou Lucro Presumido

A partir da data de desenquadramento do Simples Nacional a empresa deverå optar por outro regime de apuração de impostos.

Os dois possĂveis sĂŁo o Lucro Presumido e o Lucro Real. O ideal Ă© que a empresa jĂĄ entenda dos enquadramentos e os efeitos para fazer uma opção adequada.

No Lucro Presumido a maior parte dos impostos Ă© calculada como base de sua receita. Nela se presumem os lucros em percentuais fixos para o cĂĄlculo de IRPJ e CSLL e para o PIS e COFINs Ă© adotada a sistemĂĄtica cumulativa, calculada a partir da receita bruta.

As empresas que possuem um perfil adequado para o lucro presumido normalmente possuem margem de lucro acima da presunção, poucos custos operacionais e faturamento até R$ 78 milhÔes.

JĂĄ no Lucro Real os impostos sĂŁo calculado a partir do lucro fiscal e do valor adicionado ao produto. SĂŁo calculados com base no lucro fiscal o IRPJ e CSLL, em apuraçÔes trimestrais ou anuais, e o PIS e COFINs no regime nĂŁo cumulativo, ou seja sobre o valor adicionado, jĂĄ que os custos recebem crĂ©dito do imposto. Apesar do crĂ©dito, a alĂquota Ă© maior do que no regime cumulativo.

As empresas que possuem um perfil adequado para o lucro real, empresas com margem de lucro baixa ou prejuĂzos, custos operacionais altos e faturamento superior a R$ 78 MilhĂ”es.

Em ambos os casos, Lucro Presumido ou Real, o INSS Patronal Ă© calculado sobre a folha e deixa de ser sobre a receita bruta, incluĂdo na DAS.

Recomendado: Vantagens e Desvantagens do Lucro Presumido e Lucro Real

3- Novas ObrigaçÔes a serem cumpridas

A pior questĂŁo da saĂda do Simples Nacional Ă© se adequar para o cumprimento de novas obrigaçÔes e possivelmente o custo que isso trarĂĄ para a empresa.

As principais mudanças que podemos listar são:

a- A cobrança de impostos em guias separadas em datas diversas

No Simples Nacional hĂĄ uma grande vantagem na unificação de impostos atravĂ©s da Guia DAS. Quando vocĂȘ sai do regime passa a ter que pagar os impostos listados abaixo, em guias separadas e em diferentes datas, por isso Ă© necessĂĄrio planejar o fluxo de caixa.

Impostos pagos em Guias Individuais: PIS, COFINS, IRPJ, CSLL, IPI, ISS, ICMS, INSS.

b- A Contribuição Patronal incide sobre a Folha de Pagamento

As empresas que não estavam no Anexo IV do Simples Nacional, efetuavam o pagamento da Contribuição Patronal do INSS pela Receita Bruta em conjunto com os outros impostos na Guia da DAS.

Para empresas que possuam funcionårios, serå sentido que a Guia do INSS ficarå mais cara devido a sua contribuição ser em função da Folha de Pagamento.

à importante prever este impacto, pois normalmente hå uma grande diferença nos cålculos de folha.

c- Novas ObrigaçÔes Acessórias

Uma série de novas obrigaçÔes passam a serem exigidas no momento em que a empresa deixa o regime do Simples. São elas principalmente:

- SPED ContribuiçÔes: A obrigação trata-se da escrituração fiscal para fins de PIS e COFINs;

- SPED Fiscal ICMS e IPI: A obrigação trata-se da escrituração fiscal para fins de ICMS e IPI;

- SPED ECD: SĂŁo os Livros ContĂĄbeis Digitais;

- SPED ECF: A obrigação trata da apuração de IRPJ e CSLL a partir da escrituração contåbil;

- SISCOSERV: à enviada as informaçÔes de operaçÔes de Importação e Exportação de Serviços.

Com certeza para o cumprimento destas obrigaçÔes a empresa deverå estar preparada e contar com a ajuda de um contador que entenda o cumprimento destas obrigaçÔes.

Recomendo: Rotinas e ObrigaçÔes de uma Empresa: O que vocĂȘ precisa saber

4- ICMS – Como ter os crĂ©ditos de imposto nas aquisiçÔes

Um dos maiores impactos para empresas comerciais e industriais Ă© a apuração do ICMS, jĂĄ que sua alĂquota serĂĄ em percentual superior Ă verificada no Simples Nacional e deverĂĄ apurar seus crĂ©ditos.

Uma das grandes dĂșvidas Ă© se uma empresa excluĂda poderĂĄ ter direito aos crĂ©ditos de ICMS de mercadorias de seu estoque.

Sim, serĂĄ possĂvel, atravĂ©s das alĂquotas destacadas em sua aquisição.

Vamos falar como apurar, lembrando que as informaçÔes abaixo sĂŁo as orientaçÔes da SEFAZ SP, caso vocĂȘ esteja em outro Estado vale a pena verificar se sĂŁo as mesmas e atualizar as informaçÔes com seu contador.

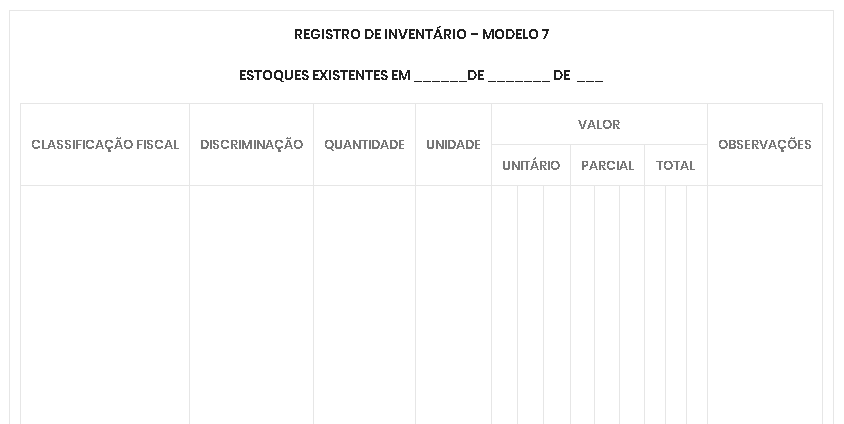

Bem, a Sefaz SP orienta a levantar o estoque de mercadorias com base no Livro de Inventårio, modelo 7. Essas orientaçÔes estão na CAT32/ 2010, como os seguintes procedimentos:

- Indicar na coluna observação do Livro de Inventårio o crédito, que deverå ser levantado com base nas NFs relativas as entradas mais recentes das mercadorias em estoque, com suporte de demonstrativo que identifique o valor do imposto a ser creditado.

- Lançar no Livro de Registro de Apuração do ICMS, na GIA, o valor como âCrĂ©dito do Imposto – Outro CrĂ©ditosâ, com a indicação âExclusĂŁo do Simples Nacional, art. 63 IX do RICMSâ.

5- Livro de InventĂĄrio – Como fazer

Se ficou dĂșvida sobre o Livro de InventĂĄrio, ele Ă© disciplinado em SĂŁo Paulo no RICMSP art. 221.

Bem, o seu objetivo é listar pelos seus valores e especificaçÔes, identificar mercadorias, matérias-primas, produtos intermediårios, materiais de embalagem, produtos manufaturados e produtos em fabricação, existentes no estabelecimento na época do balanço.

Os itens que podem ser listados no InventĂĄrio sĂŁo:

- as mercadorias;

- as matérias-primas;

- os produtos intermediĂĄrios;

- os materiais de embalagem;

- os produtos manufaturados;

- os produtos em fabricação.

Esses itens devem ser listados, mesmo se estiverem em terceiros de forma separada aos que estejam no estabelecimento.

O preenchimento, no modelo 7 aplicado para as empresas de São Paulo devem ser feitos em colunas próprias para as informaçÔes abaixo.

a) coluna âClassificação Fiscalâ: a indicação relacionada com o cĂłdigo do NCM;

b) coluna âDiscriminaçãoâ: especificação que permita a perfeita identificação da mercadoria â espĂ©cie, marca, tipo, modelo;

c) coluna âQuantidadeâ: a quantidade em estoque na data do balanço;

d) coluna âUnidadeâ: a especificação da unidade, tal como quilograma, metro, litro ou dĂșzia, de acordo com a legislação do IPI;

e) colunas sob o tĂtulo âValorâ.

1 â coluna âUnitĂĄrioâ: o valor de cada unidade de mercadoria, pelo custo de aquisição ou de fabricação ou pelo preço corrente de mercado ou de bolsa, prevalecendo o critĂ©rio de valoração pelo preço corrente, quando este for inferior ao preço de custo; no caso de matĂ©rias primas ou produto em fabricação, o valor serĂĄ o de seu preço de custo;

2 â coluna âParcialâ: o valor correspondente ao resultado da multiplicação da quantidade pelo valor unitĂĄrio;

3 â coluna âTotalâ: o valor correspondente ao somatĂłrio dos valores parciais constantes no mesmo cĂłdigo referido no item 1;

4 â coluna âObservaçÔesâ: informaçÔes diversas.

As informaçÔes do livro de inventårio devem ser entregues digitalmente para as empresas que possuam a obrigatoriedade do SPED FISCAL ICMS / IPI (em seu bloco H), sendo duas as regras de entrega:

a) ao primeiro perĂodo de referĂȘncia, contado a partir do mĂȘs de inĂcio da obrigatoriedade da escrituração digital;

b) ao mĂȘs de fevereiro, quando o inĂcio da obrigatoriedade da escrituração digital ocorrer no mĂȘs de janeiroâ.

Modelo de Livro InventĂĄrio

ConclusĂŁo

O Simples Nacional Ă© um regime que ajuda muito os empreendedores em inĂcio de atividade, pois simplifica obrigaçÔes e reduz em alguns casos a carga tributĂĄria.

Mas como um regime especial, ele possui algumas limitaçÔes, por isso, chegando em determinado momento, permanecer no Simples Nacional se torna inviåvel e é necessårio realizar o desenquadramento ou exclusão.

Alguns motivos para determinado desenquadramento ou exclusĂŁo podem ser: Por opção do contribuinte, Por excesso de receita ou ultrapassar os limites, Por apresentar uma situação impeditiva, ou por uma penalidade, podendo ser de ofĂcio.

Uma vez saindo do Simples Nacional é necessårio verificar qual a melhor opção a se seguir: Lucro Real ou Lucro Presumido, fazer a migração para o melhor modelo é super importante, por isso analise com o seu contador a melhor opção.

E vocĂȘ, estĂĄ sendo desenquadrado ou excluĂdo do Simples Nacional? JĂĄ consultou o seu contador sobre tema? Conte para a gente a sua experiĂȘncia. Entre em contato com a gente!