Refis do Simples Nacional â O que vocĂȘ precisa saber para obter o benefĂcio

6 de abril de 2018

Quanto custa abrir uma empresa? E, como economizar para ter sucesso

9 de abril de 2018SIMPLES NACIONAL â Um Guia Completo para saber tudo sobre o regime

- 1. O que Ă© o Simples Nacional

- 2. Como o Regime TributĂĄrio Simples Nacional funciona

- 3. DAS – O Boleto do Simples Nacional

- 4. Quais empresas podem aderir ao regime

- 5. Entenda como funciona a tributação no Simples

- 6. Tabelas do Simples Nacional – Como consultar

- 7. Opção pelo Simples Nacional – Como fazer?

- 8. Como Consultar uma Empresa Optante pelo Simples

- 9. Quais são as rotinas e obrigaçÔes para empresas do Simples Nacional

- 10. Transição do Regime à partir de R$ 3,6 MilhÔes de faturamento

- 11. SituaçÔes de Exclusão do Regime

- 12. Entenda as opçÔes após o Simples Nacional

- ConclusĂŁo

Um pequeno ou médio empresårio sempre possui muitos desafios na gestão de sua empresa. Os impostos não podem ser um outro desafio se quisermos ampliar a atividade econÎmica, e muitos logo pensam no Simples Nacional.

O Simples Nacional Ă© um regime tributĂĄrio que visa simplificar a gestĂŁo de tributos e facilitar a vida do empreendedor.

Embora tenha esse objetivo, depois de diversas modificaçÔes o regime não é mais tão simples assim, e o empresårio que quiser ter sucesso precisa conhece-lo bem.

Conhecendo o regime, sabendo suas vantagens e desvantagens Ă© possĂvel fazer uma escolha consciente que irĂĄ beneficiar a sua empresa.

EntĂŁo, vamos conhecer mais sobre o Simples Nacional neste Guia.

1. O que Ă© o Simples Nacional

O Simples Nacional é um regime tributårio, que determina formas de arrecadação, cobrança e fiscalização de tributos voltados para as micro e pequenas empresas.

Ele foi criado pela Lei Geral da Microempresa (LC 123/2006) que procurou oferecer um tratamento diferenciado para as PMEs com benefĂcios tributĂĄrios e nĂŁo tributĂĄrios. O seu objetivo foi fomentar a atividade econĂŽmica dos pequenos negĂłcios.

A regulamentação da Lei Ă© realizada pelo ComitĂȘ Gestor do Simples Nacional CGSN.

No Regime, é unificado o pagamento de até oito impostos diferentes na Guia DAS (Documento de Arrecadação do Simples), são eles; PIS, COFINS, IRPJ, CSLL, CPP (Contribuição Previdenciåria Patronal), ISS, ICMS e IPI.

O grande benefĂcio do regime Ă© tambĂ©m ter alĂquotas menores de impostos, progredindo de acordo com o faturamento. Segundo Guilherme Afif, no lucro presumido os impostos podem ser atĂ© 54% maiores.

Existem divisĂ”es no Simples, que facilitam a adoção de benefĂcios particulares, como o MEI com faturamento atĂ© R$ 81 Mil, o ME atĂ© R$ 360 Mil e o EPP atĂ© R$ 4,8 MilhĂ”es.

Saiba as diferenças entre essas divisÔes no texto: Quais as diferenças entre MEI, EI, ME, EPP, EIRELI, LTDA e S.A.?

2. Como o Regime TributĂĄrio Simples Nacional funciona

O Simples Nacional é uma opção de enquadramento tributårio assim como o Lucro Presumido e o Lucro Real. Desta forma devem ser observadas todas as vantagens e também as desvantagens para uma escolha consciente.

a. Vantagens do Simples Nacional

- Unificação da Guia de Impostos recolhendo até 8 tributos na Guia DAS;

- Tributação progressiva, reduzindo a carga para negócios iniciantes e aumentando de acordo com a maturidade (faturamento) da empresa;

- Redução de custos trabalhistas sobre a folha de pagamentos, incluindo na DAS a contribuição previdenciåria patronal;

- Menos burocracia, com a redução de obrigaçÔes acessórias e simplificação na contabilidade;

- Cålculo dos tributos através do portal da Receita Federal, reduzindo o risco de cålculo errÎneos;

- BenefĂcios nĂŁo tributĂĄrios em licitaçÔes e em exportação de produtos.

b. Desvantagens do Simples Nacional

- Tributação atravĂ©s de alĂquota sobre a receita bruta e nĂŁo sobre o lucro, nĂŁo permitindo a compensação de prejuĂzos e despesas;

- Suas vendas oferecem crĂ©ditos limitados de ICMS e nĂŁo oferecem crĂ©ditos de IPI, reduzindo a competitividade tributĂĄria em atividades indĂșstrias;

- Desincentivo ao crescimento do faturamento, jå que a mudança de regime pode aumentar a carga tributåria;

- Existem situaçÔes que aumentam a carga como o Diferencial de AlĂquotas, Substituição TributĂĄria, e Tributação MonofĂĄsica;

- Existem impostos previstos que se pagam a parte como impostos sobre importaçÔes, sem a recuperação de créditos.

- E por fim, tributos nĂŁo previstos, como IOF, II, IE e ITR.

3. DAS – O Boleto do Simples Nacional

Retirando uma Segunda Via do DAS

4. Quais empresas podem aderir ao regime

Para optar pelo regime, existem regras que devem ser observadas e cumpridas. A principal delas é o limite de faturamento de R$ 4,8 MilhÔes.

No inĂcio de atividade, esse valor limite Ă© proporcional aos meses restantes dos calendĂĄrios fiscais e ainda existem Estados que possuem sub-limites reduzindo este valor.

Se o sub-limite é ruim, para empresas exportadoras hå um limite adicional de R$ 4,8 MilhÔes para as receitas da atividade exportadora.

Fora a questão do faturamento, existem outras condiçÔes para o enquadramento:

- NĂŁo pode ter uma empresa como sĂłcia;

- A empresa nĂŁo pode participar do capital de outra empresa;

- NĂŁo pode ser filial, sucursal e outras de empresas estrangeiras;

- Os sócios que possuam outras empresas devem considerar o faturamento global para o limite de R$ 4,8 MilhÔes;

- O sĂłcio deve ser residente no paĂs;

- NĂŁo podem ser organizadas como cooperativa;

- Não podem possuir débitos com as esferas Federal, Estadual ou Municipal;

- Devem ter todas as inscriçÔes ativas.

Além destas regras, existem algumas vedaçÔes por atividade, onde qualquer uma destas atividades no CNPJ, mesmo em conjunto com atividades permitidas irå vedar a inscrição no Simples Nacional.

SĂŁo essas atividades: relacionadas a energia elĂ©trica, importação de combustĂveis, automĂłveis e motocicletas, transporte intermunicipal e interestadual de passageiros, crĂ©dito, financiamento, corretagem, cĂąmbio, investimento, cigarros, cigarrilhas, charutos, filtros para cigarros, armas de fogo, muniçÔes e pĂłlvoras, explosivos e detonantes, bebidas alcoĂłlicas e cervejas sem ĂĄlcool, cessĂŁo ou locação de mĂŁo-de-obra, loteamento e incorporação de imĂłveis, locação de imĂłveis prĂłprios.

Como saber se eu estou no Simples Nacional

Ă possĂvel saber se sua empresa estĂĄ no Simples e acompanhar as situaçÔes de opção e de cancelamento do regime. Basta fazer uma pesquisa no portal da RFB.

Tenho o CNPJ em mĂŁos e acesse o Link da RFB clicando aqui.

5. Entenda como funciona a tributação no Simples

A tributação no Simples Nacional se dĂĄ pela aplicação de uma alĂquota sobre a Receita auferida.

Essa alĂquota pode variar em função da atividade e pela faixa de faturamento.

a. Variação da Atividade

Com relação a atividade, existem 5 tabelas de alĂquotas, sendo:

- Tabela I â Para empresas de ComĂ©rcio â Inicia a tributação em 4%.

- Tabela II â Para empresas de IndĂșstria â Inicia a tributação em 4,5%.

- Tabelas III a V â Para empresas de Serviços â Inicia a tributação entre 6% e 15,5% de acordo com a tabela.

Sua empresa é do segmento da Tecnologia da Informação? Saiba como funciona o Simples Nacional para Empresas de TI neste link.

Hå ainda uma possibilidade de tributação entre as Tabelas V e III para algumas atividades de serviços de acordo com o fator r que é um percentual de participação da folha de pagamento sobre a receita. ParticipaçÔes acima de 28% para essas atividades são tributadas na tabela III, mais vantajosa.

Para saber mais, baixe as tabelas completas de alĂquotas neste link.

b. Variação do Faturamento

AlĂ©m da atividade, cada tabela tem alĂquotas diferentes para volumes de faturamento nos Ășltimos 12 meses. SĂŁo 6 faixas de faturamento aplicĂĄveis.

Assim, conforme vocĂȘ eleva o faturamento o seu imposto serĂĄ progressivo. As faixas fazem referĂȘncia ao faturamento dos 12 Ășltimos meses.

Quando se Ă© uma empresa nova, o histĂłrico de faturamento atĂ© o 11Âș mĂȘs Ă© anualizado para fins de cĂĄlculo. A forma de anualizar Ă© a multiplicação por 12 da mĂ©dia simples do histĂłrico da empresa.

c. FĂłrmula de cĂĄlculo

Encontrando a tabela correta pela atividade, e o faturamento dos Ășltimos 12 meses, podemos calcular a alĂquota efetiva para o mĂȘs de cĂĄlculo. A formula serĂĄ:

(RBT12 x Aliq â PD) / RBT12

Onde:

RBT12 = receita bruta acumulada nos doze meses anteriores ao perĂodo de apuração;

Aliq = alĂquota nominal constante no anexo;

PD = parcela a deduzir constante no anexo.

Vamos utilizar como exemplo uma empresa que tribute no novo anexo V e que faturou nos Ășltimos 12 meses R$ 240 mil, ou seja, em mĂ©dia R$ 20 Mil ao mĂȘs. Teremos assim:

R$ 240.000 (RBT12) x 18% (Aliq) â R$ 4.500 (PD) = 38.700

Esse valor de 38.700 dividimos pela RBT12, ou seja, por 240.000 e teremos a alĂquota efetiva de 16,125%.

Calculando a DAS para o mĂȘs, temos um imposto de R$ 3.225 (Faturamento de R$ 20.000 X AlĂquota Efetiva de 16,125%).

Além do DAS com o cålculo acima, é importante observar os impostos que não estão no Simples, como os que contamos na seção de desvantagens do Simples Nacional.

6. Tabelas do Simples Nacional – Como consultar

VocĂȘ pode consultar as tabelas do Simples Nacional 2018 atravĂ©s deste link.

7. Opção pelo Simples Nacional – Como fazer?

Existem basicamente dois momentos para optar pelo Regime do Simples Nacional.

O primeiro no momento da abertura da empresa, assim ela jĂĄ tem os benefĂcios no inĂcio da atividade e o outro Ă© uma opção anual para iniciar em janeiro.

Opção pelo Simples – Na abertura da Empresa

A empresa para optar desde o momento da abertura, deve fazer a sua inscrição no CNPJ na RFB e acertar as suas inscriçÔes na Fazenda Estadual e Municipal.

Normalmente a Ășltima inscrição Ă© na Fazenda Municipal, com o cadastro do CCM. ApĂłs a Ășltima inscrição a empresa tem atĂ© 30 dias para fazer a opção.

O prazo måximo entre a abertura do CNPJ e a solicitação do Simples não pode ultrapassar o prazo de 180 dias.

Após este prazo a opção serå para janeiro do ano subsequente.

Opção pelo Simples – Por opção a qualquer momento

A empresa também pode fazer a inscrição por opção.

Ao se fazer a opção os sistemas irĂŁo verificar se a empresa possui pendĂȘncias impeditivas. Neste caso a empresa poderĂĄ ajustar atĂ© os prazos estabelecidos de opção.

Em caso de deferimento, a opção valerå a partir de janeiro do próximo ano fiscal.

Tutorial de como optar pelo Simples Nacional

Confira nesse tutorial todo o passo-a-passo necessårio para fazer a solicitação do enquadramento no Simples Nacional.

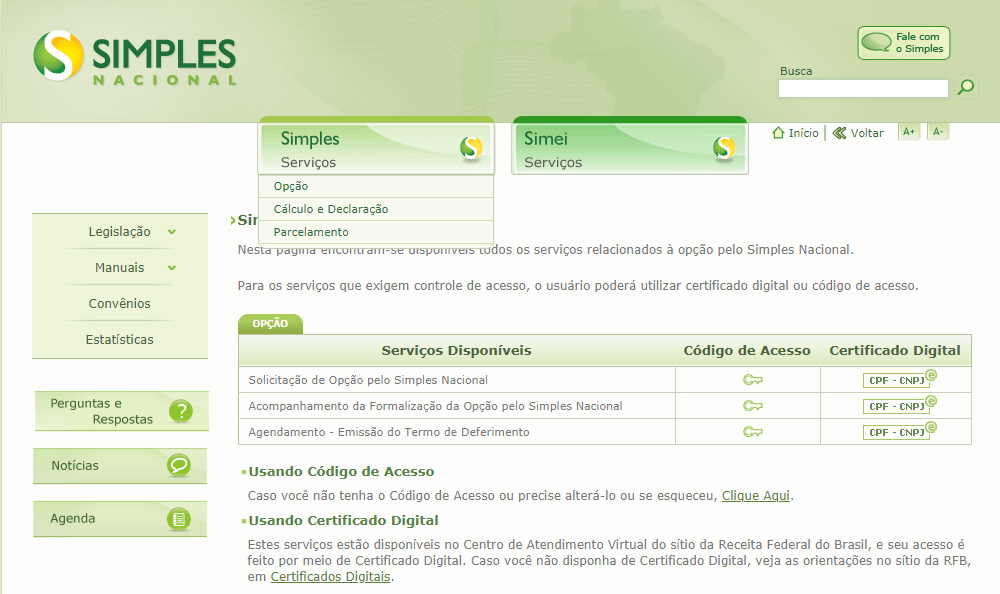

1- Acesse o site do Simples Nacional.

2- Ao entrar no site vocĂȘ serĂĄ apresentado Ă tela inicial:

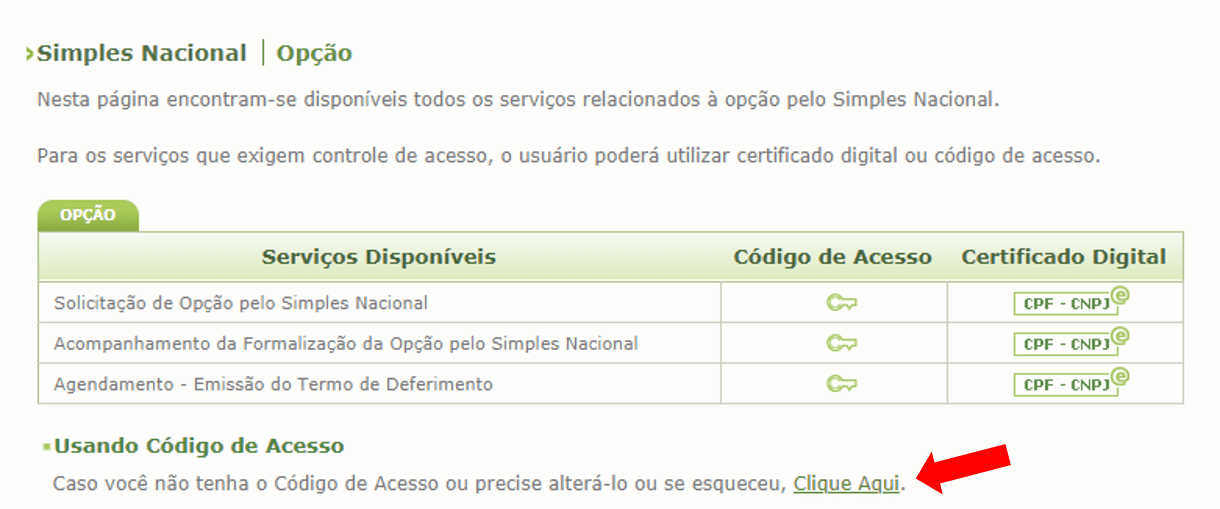

3- Clique em “Caso vocĂȘ nĂŁo tenha cĂłdigo de acesso…”

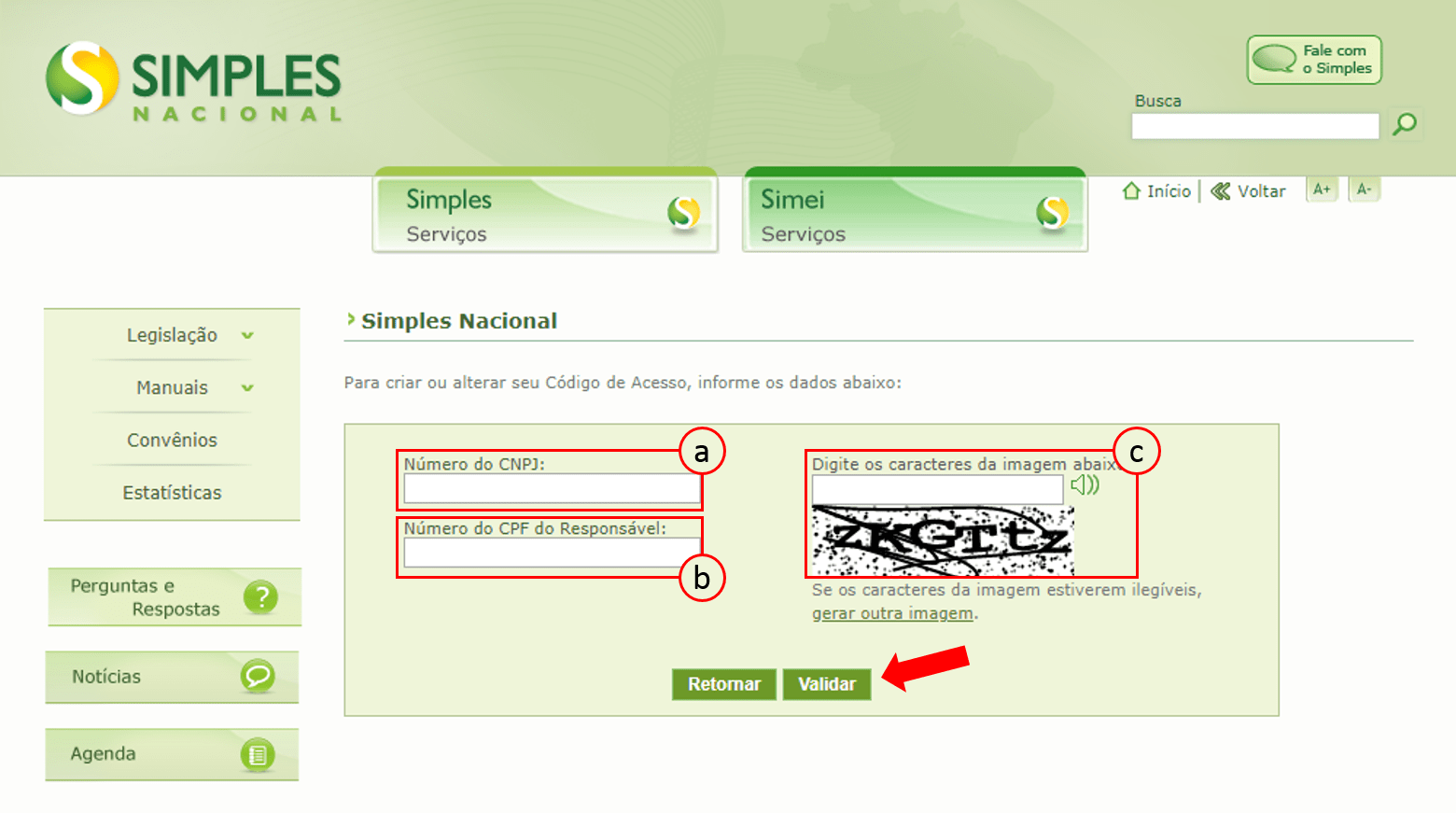

4- Clicando na opção, vocĂȘ serĂĄ direcionado para a tela de cadastro de informaçÔes:

a) Insira o CNPJ da empresa;

b) Insira o CPF do responsĂĄvel pela empresa;

c) Digite os caracteres da imagem;

em seguida clique no botĂŁo “Validar”.

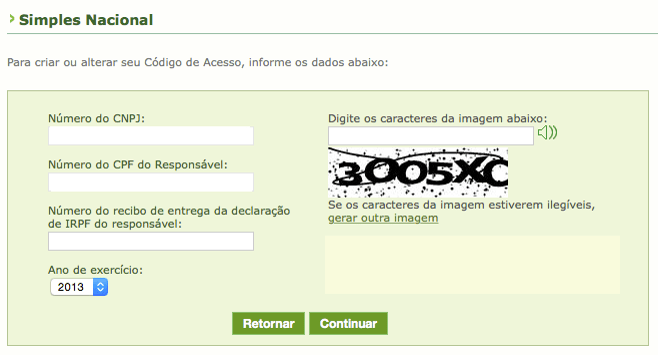

4- ApĂłs validar, surgirĂĄ o campo de IRPF do responsĂĄvel. Insira o “nĂșmero do recibo de entrega da declaração do IRPF” e selecione o ano de exercĂcio” e clique em “Continuar”.

5- Caso o responsĂĄvel pela empresa seja isento de declaração do IRPF, a Receita Federal solicita o nĂșmero do tĂtulo de eleitor e data de nascimento. ApĂłs isso, clique em “Continuar”.

Seu cĂłdigo de acesso serĂĄ gerado, copie-o.

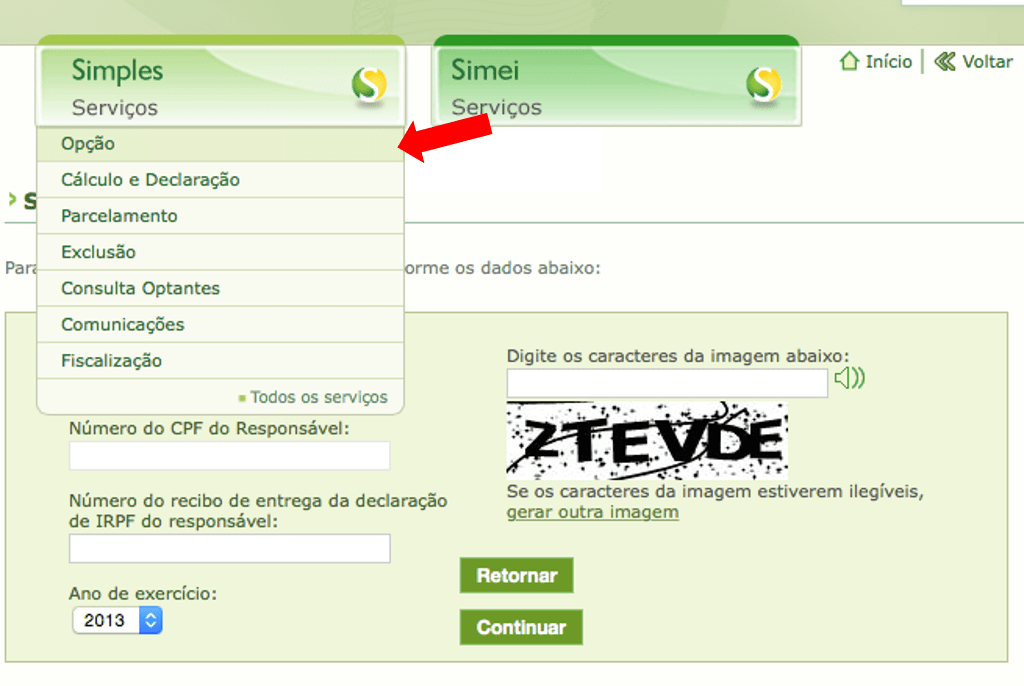

6- Passe o mouse em cima de “Simples/Serviços” e clique em “Opção”.

7- Selecione a opção “Solicitação da Opção pelo Simples Nacional”, clicando na chave.

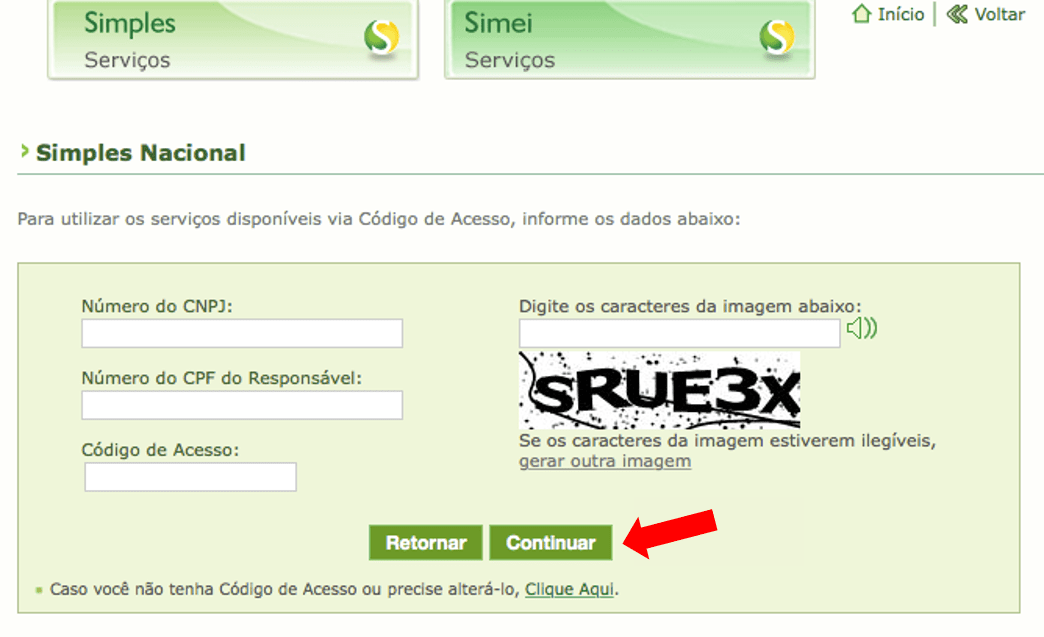

8- VocĂȘ serĂĄ direcionado para a tela de dados para acesso aos serviços. Insira as informaçÔes CNPJ, CPF, CĂłdigo de acesso e caracteres.

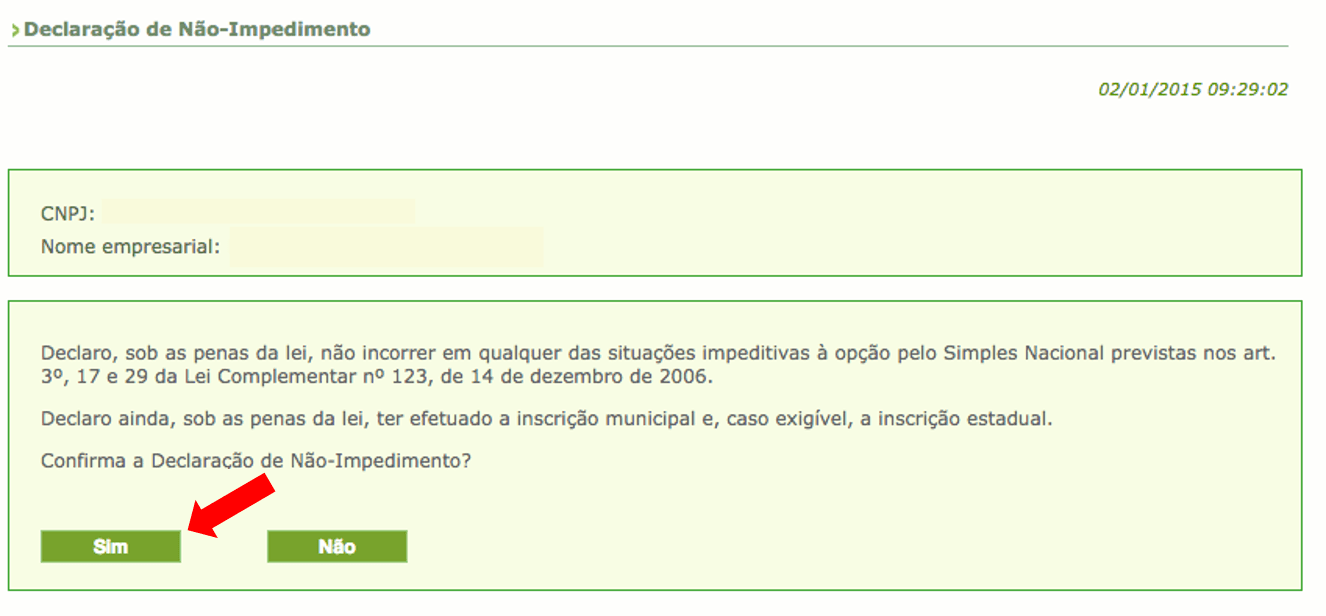

9-Â Clique em “Sim”

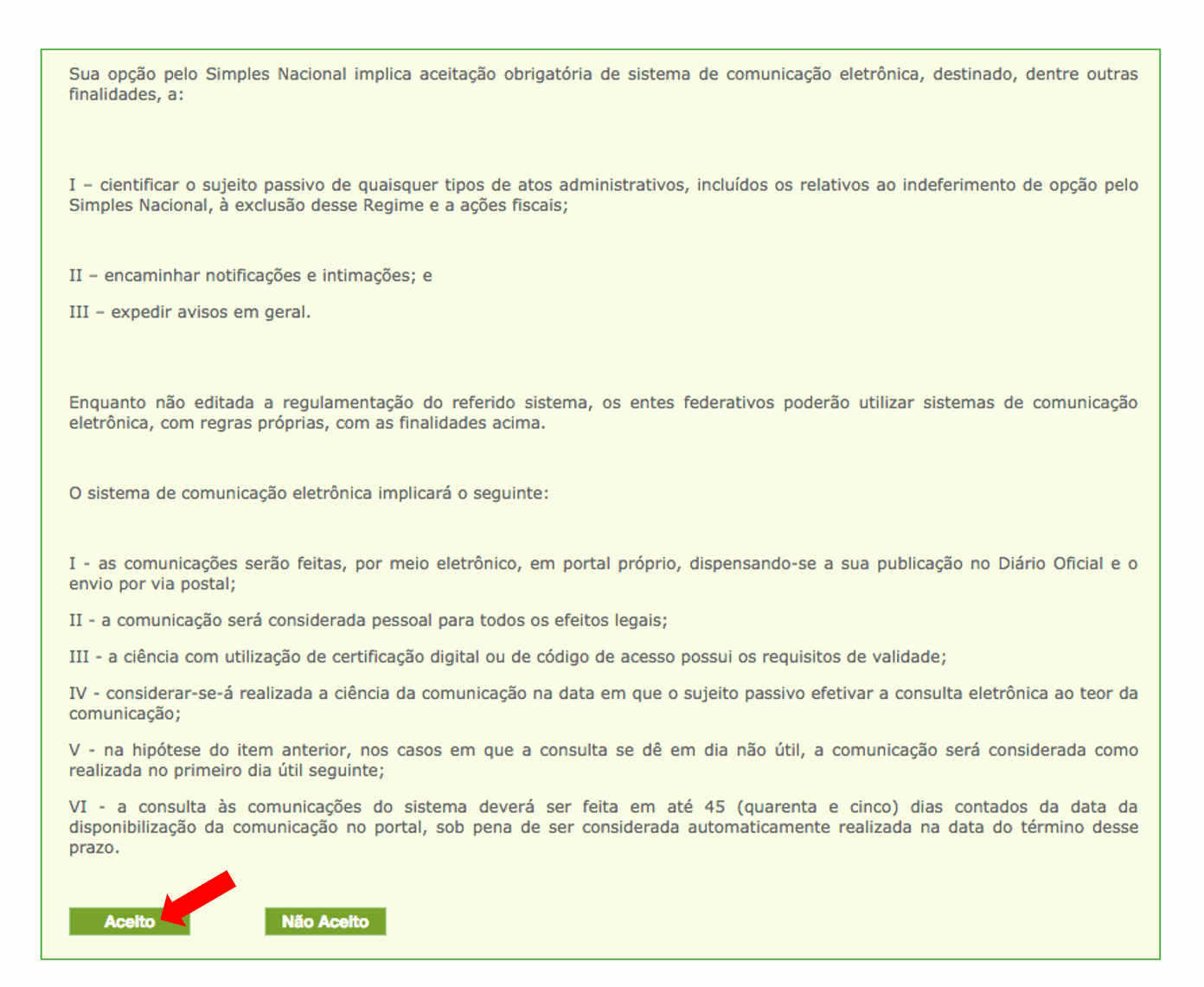

10-Â Clique em “Aceito”

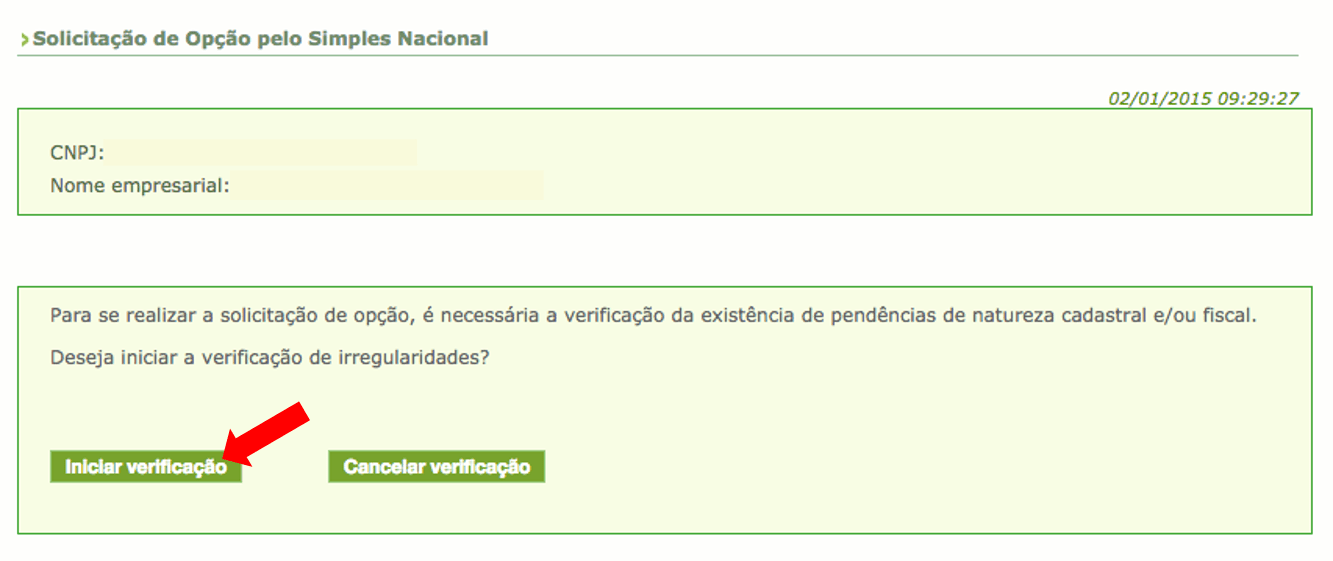

11- Clique em “Iniciar Verificação”

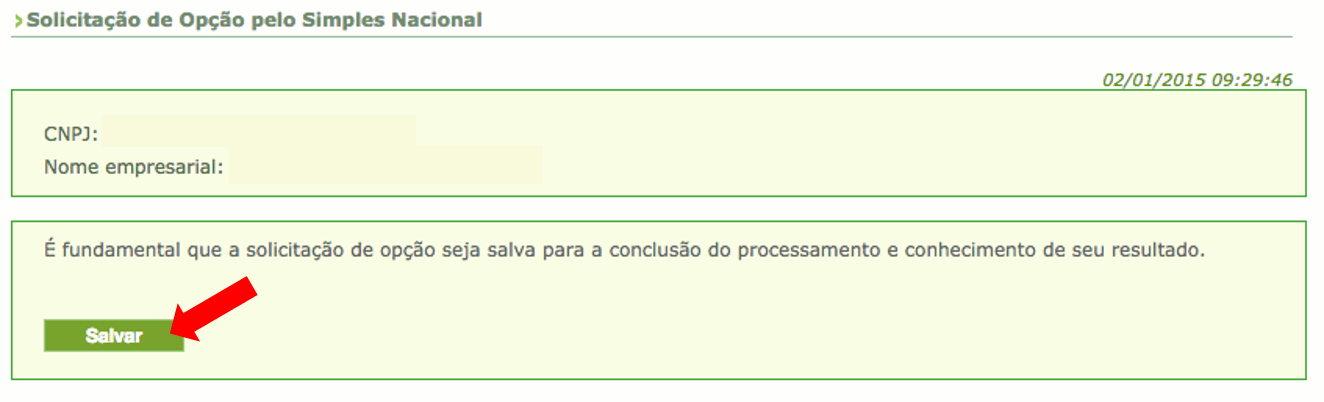

12-Â Clique em “Salvar”

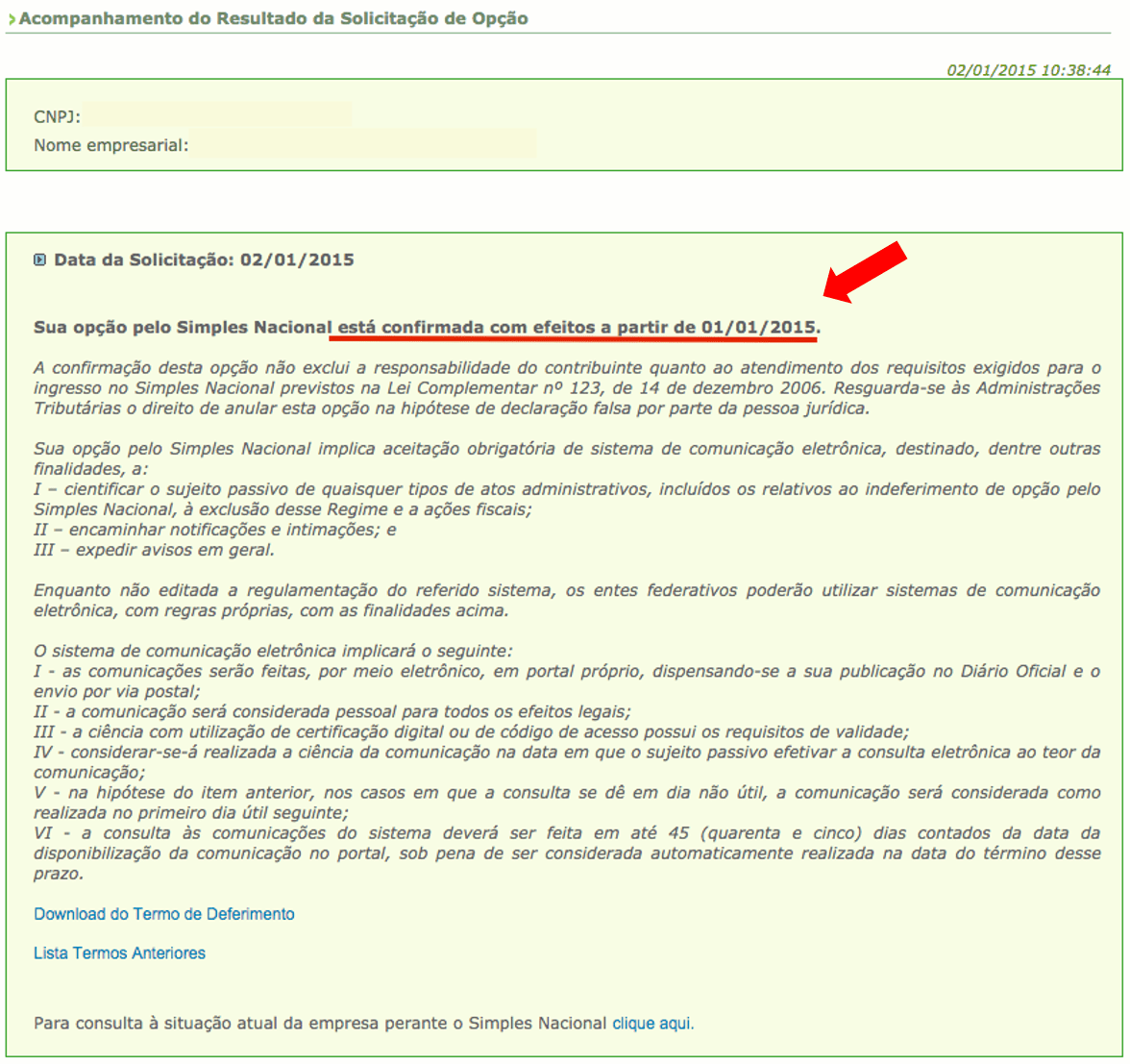

13 a- Resultado POSITIVO da opção:

13 b- Resultado NEGATIVO da opção:

Caso vocĂȘ tenha recebido QUALQUER outro resultado diferente do exposto no item anterior (13-a. Resultado “Positivo”), significa que sua empresa estĂĄ com pendĂȘncias nos ĂłrgĂŁos pĂșblicos e, portanto, o enquadramento ao Simples Nacional ainda nĂŁo foi realizado.

Recomendamos que procure um contador para avaliar a situação e te ajudar a ficar regular.

8. Como Consultar uma Empresa Optante pelo Simples

9. Quais são as rotinas e obrigaçÔes para empresas do Simples Nacional

O fato de ter menos burocracias não quer dizer que a empresa não tenha obrigaçÔes a serem cumpridas. à muito importante que a empresa contrate um escritório de contabilidade para não ficar irregular.

Para saber mais sobre as obrigaçÔes de uma empresa acesse nosso artigo: Rotinas e obrigaçÔes de uma empresa: O que vocĂȘ precisa saber para nĂŁo se perder e fazer seu negĂłcio dar certo.

Ă importante mencionar que mesmo que a empresa fique sem movimentação de receita com faturamento, vocĂȘ deverĂĄ cumprir as obrigaçÔes. SĂŁo algumas delas:

- Apuração do Simples Nacional, mensalmente;

- Entrega da Declaração se Substituição TributĂĄria e Diferencial de AlĂquotas DSTDA;

- Sped ICMS IPI para empresas que faturem acima de R$ 3,6 MilhÔes;

- Declaração Anual â DEFIS;

- Escrituração ContĂĄbil Digital â ObrigatĂłrio para empresas que possuem investidor anjo e opcional para as demais;

- GFIP SEFIP com as informaçÔes da Folha de Pagamento;

- RAIS anual;

- Escrituração Contåbil;

- Livro de InventĂĄrio Anual;

- Livros de Entradas de Mercadorias;

- Livros de Serviços Prestados e Tomados;

- DCTF no caso de recolhimento de DARF de Desoneração da Folha de Pagamento.

São muitas, não? à superimportante a escolha de um escritório de contabilidade que consiga atender as necessidades de sua empresa. Não possuir o atendimento de profissional habilitado pode gerar diversos problemas de regularidade da empresa e até exclusão do Regime do Simples.

10. Transição do Regime à partir de R$ 3,6 MilhÔes de faturamento

A partir de 2018 o Regime do Simples Nacional teve o limite ampliado para R$ 4,8 MilhÔes de faturamento.

Ocorre que entre R$ 3,6 MilhÔes e o limite, os impostos sobre serviços ISS e o imposto sobre a circulação de mercadorias ICMS deverão ser apurados fora do regime e serão pagos em guia à parte, fora da DAS.

As regras para o recolhimento destes impostos devem seguir o regime normal, assim como o cumprimento de todas as obrigaçÔes acessórias. Assim por exemplo uma empresa comercial poderå ter que entregar a GIA e o SPED.

à importante ficar atento a essa situação e caso ela ocorra fazer uma nova verificação de vantagens em ficar dentro do Simples, jå que uma das principais vantagens terå alteração.

Saiba como fazer um planejamento tributĂĄrio neste link.

11. SituaçÔes de Exclusão do Regime

Uma das questĂ”es pouco conhecidas pelos empreendedores sĂŁo situaçÔes que podem levar a empresa ser excluĂda do Simples Nacional.

Claro, as mais conhecidas sĂŁo ultrapassar o limite de faturamento e ter algumas das condiçÔes de adesĂŁo ao regime conforme especificamos no item “quais empresas podem aderir ao regime”.

Mas nĂŁo se restringe apenas a estas situaçÔes. Existem outros fatores que podem fazer a Receita Federal e outros ĂłrgĂŁos excluĂrem a sua empresa do Simples Nacional de ofĂcio, sĂŁo elas:

- A comercialização de mercadorias de contrabando ou fruto de roubo;

- Não realizar a escrituração ou não permitir a identificação da movimentação financeira pelos órgãos da fiscalização tributåria.

- A falta das obrigaçÔes acessórias do Simples Nacional.

- Nas situaçÔes em que as despesas ultrapassarem 20% da receita auferida;

- Quando a aquisição de mercadorias for superior a 80% da receita, exceto no primeiro ano da empresa, ou na justificada aumento de estoques.

- NĂŁo emitir notas fiscais de venda de mercadorias e serviços, de forma reiterada por alguns perĂodos.

- Omitir informaçÔes sobre a folha de pagamento, com funcionårios e profissionais autÎnomos.

Por isso é tão importante cumprir as obrigaçÔes da empresa, evitando que saia do regime.

12. Entenda as opçÔes após o Simples Nacional

ApĂłs o Simples Nacional, as empresas possuem principalmente duas formas de cĂĄlculos de tributos o Lucro Presumido e o Lucro Real.

Lucro Presumido

Para as empresas que adotarem o regime do Lucro Presumido, o Imposto de Renda (IRPJ) e a Contribuição Social sobre o Lucro (CSL) tĂȘm por base uma margem de lucro prĂ©-fixada pela lei.

Essa foi uma forma de simplificar a apuração destes dois impostos.

Desta forma, mesmo que a empresa tenha obtido uma margem de lucro maior, a tributação recairå apenas sobre a margem pré-fixada.

Mas, atenção: se a margem de lucro efetiva for inferior à pré-fixada, os impostos serão calculados sobre a margem presumida.

As margens de lucro presumidas são basicamente 8% para atividades industriais e de comércio, e 32% para atividades de serviços, existem algumas exceçÔes, por isso é muito importante consultar um contador.

HĂĄ com relação ao PIS e COFINS, eles sĂŁo calculados de forma cumulativas, ou seja, as compras da empresa nĂŁo geram abatimentos destes impostos e a alĂquota somada Ă© de 3,65% sobre o faturamento.

O Lucro Presumido pode ser vantajoso para empresas que possuam:

- Margens de lucro acima dos limites de presunção;

- Poucos custos operacionais;

- Pouca participação nas despesas de folha salarial;

- Transacionar com mercadorias com redução da base de cålculo (incentivo fiscal);

- Possuir mercadorias no regime de Substituição Tributåria;

- Ter o faturamento até R$ 78 MilhÔes.

Lucro Real

Algumas empresas sĂŁo obrigadas a optar pelo regime de Lucro Real por causa da atividade que exercem (como instituiçÔes financeiras, por exemplo) ou por possuĂrem receita bruta superior a R$ 78 milhĂ”es.

Empresas que adotam o Lucro Real devem calcular o PIS e a COFINS de 9,25% sobre o faturamento, no chamado regime nĂŁo cumulativo.

Desse valor, a empresa pode descontar créditos calculados com base em diversos fatores, como consumo de energia elétrica.

A tributação do IRPJ e do CSLL sĂŁo determinadas pela apuração do Lucro LĂquido da Empresa de forma periĂłdica, sendo assim o valor de apuração pode variar de acordo com os resultados da empresa, podendo atĂ© a empresa ficar sem ter apuração a pagar para o Governo, se ela apurar um prejuĂzo no exercĂcio.

O Lucro Real normalmente Ă© vantajoso para empresas com:

- Margens de lucro baixa ou prejuĂzos;

- Custos de operação alto com alugueis, fretes, matéria-prima e energia elétrica;

- Transacionar com mercadorias com redução da base de cålculo (incentivo fiscal);

- Possuir mercadorias no regime de Substituição Tributåria;

- Ter faturamento acima de R$ 78 MilhÔes.

Para escolher de forma mais adequada, leia o nosso artigo sobre Lucro Real ou Presumido: Como escolher?

ConclusĂŁo

O Simples Nacional é um regime tributårio como outros, mas com o objetivo de reduzir a carga tributåria e simplificar as obrigaçÔes para micro e pequenas empresas. Como qualquer outro enquadramento existem vantagens e desvantagens.

Fazer a anålise e entender a tributação é essencial para a escolha. Os tributos são calculados de acordo com a atividade e faixa de faturamento dispostos em 5 tabelas diferentes. Para a escolha do Regime existem regras que devem ser seguidas e dois momentos, na opção anual e na abertura da empresa.

Ă importante ficar atento as obrigaçÔes que o regime do Simples traz para as empresas, os impostos adicionais nĂŁo contemplados e as situaçÔes como ultrapassar o limite apĂłs R$ 3,6 milhĂ”es. Existem ainda situaçÔes que excluem a empresa do regime de ofĂcio pelo ĂłrgĂŁo tributĂĄrio. Por isso Ă© tĂŁo importante a escolha de um contador parceiro.

A empresa crescendo e saindo do Simples, ainda poderĂŁo optar pelo Lucro Presumido e pelo Lucro Real, cada um com caracterĂsticas diferentes e apropriado para cada tipo de empresa e operação. Para isso vocĂȘ deverĂĄ fazer um Planejamento TributĂĄrio.

E a sua empresa estĂĄ no Simples Nacional ou estĂĄ pensando em Abrir uma Empresa? Entre em contato conosco ou veja os planos que possuĂmos para o atendimento das necessidades de sua empresa.