Como as Fintechs podem ajudar o seu NegГіcio a Crescer

14 de fevereiro de 2018

Cross-Docking: O que Г©, seus benefГcios, e como otimizar o estoque em seu ComГ©rcio

18 de fevereiro de 2018O Simples Nacional para as Empresas de TI – O que é importante saber para 2018

O Simples Nacional é um regime tributário que busca simplificar e diminuir a carga tributária no Brasil. Em 2018 ele teve algumas mudanças e impactou algumas atividades, como as de TI.

Este setor, tradicionalmente possui um número grande de empresas aonde os proprietários atuam diretamente no negócio, e como em qualquer mudança que modifique os impostos, ficam muitas dúvidas a serem respondidas.

Escrevemos entГЈo este artigo especГfico para o setor, esclarecendo dГєvidas e analisando se Г© benГ©fico para as empresas do ramo adotarem o enquadramento simplificado.

Se vocГЄ tambГ©m tem dГєvidas sobre o assunto ou estГЎ abrindo uma empresa de tecnologia, siga com a gente neste artigo.

1- Principais mudanças do Simples Nacional em 2018

Simples Nacional 2018 – Principais MudanГ§as

As mudanГ§as que estamos vivenciando agora em 2018 foram aprovadas em 2016 atravГ©s da Lei Complementar 155/2016 sendo que algumas delas jГЎ foram implementadas em 2017, como a possibilidade de ter um investidor anjo e o parcelamento especial para dГvidas em 120 meses.

Agora em 2018 estamos vivendo a maior parte das mudanГ§as. Segue abaixo um resumo mais geral, jГЎ queВ trataremos nos prГіximos subtГtulos especificamente da ГЎrea de TI.

– Novos Limites de Faturamento

O Simples Nacional jГЎ estava defasado com o Limite de R$ 3,6 MilhГµes. Muitas empresas deixavam de crescer para nГЈo ultrapassar o limite e ser desenquadrado.

Neste tema, foi aprovado uma mudança ampliando o limite para R$ 4,8 Milhões. O detalhe desta mudança é que quem ultrapassar o valor de R$ 3,6 Milhões vai efetuar o pagamento de ISS ou ICMS como uma empresa fora do Regime.

– MudanГ§a nas Faixas de AlГquotas e a Progressividade do CГЎlculo

Uma das grandes criticas ao Simples Nacional era sobre a mudanГ§a de faixa. VocГЄ podia mudar de faixa, por R$ 10,00 a mais em seu faturamento, e a alГquota se elevava de 2 a 3% de forma abrupta.

Na mudanГ§a de 2018, diminuiu a quantidade de faixas de alГquotas. Das 20 antigas faixas fixas, conforme a crГtica mais acima, passou-se para 6 faixas, sГі que agora progressivas.

Assim, conforme o faturamento se eleva, sua alГquota efetiva vai sendo elevada de forma mais suave do que a anterior. Este Г© um ponto positivo, com o porГ©m de que o cГЎlculo ficou mais complexo.

– MudanГ§as nos Anexos

Aqui estГЎ o fruto das maiores dГєvidas, pois isso impacta diretamente o valor do imposto a pagar.

As alГquotas sГЈo definidas por anexos, eram 6 deles, sendo 4 para as empresas de serviГ§os. Na mudanГ§a, diminuiu em 1 anexo para 2018.

Porém, essa mudança ficou meio confusa para o empresário, pois o antigo anexo V virou III, mas pode ser tributado no novo V, dependendo de um fator r que é a folha de pagamento. Enfim, vamos explicar melhor esse tema adiante.

– Outras mudanГ§as

Tiveram outras mudanГ§as de pouco impacto para o setor de TI, como facilidades para exportar e participar de licitações, novas atividades foram incluГdas e aprovado o redutor de receita para o SalГЈo de Cabeleireiro Parceiro.

Para saber mais sobre as mudanças, recomendamos o artigo: Simples Nacional – Sua empresa está preparada para as mudanças de 2018?

2- Quais mudanças em anexos impactaram as empresas de TI

Vamos agora ao tema que mais gera dúvidas entre os empresários de TI. Em qual anexo estou após as mudanças?

É importante recordar que não há uma tabela oficial divulgada pela Receita Federal. O que há é uma leitura e interpretação da Lei Complementar do Simples Nacional, e uma validação com os pareceres técnicos da Receita Federal para essas interpretações.

Bem, antes das mudanГ§as, tГnhamos para as atividades de Tecnologia da Informação a tributação no Anexo III, no Anexo V e no Anexo VI. Vamos ver o que aconteceu com cada um delas:

– Quem estava no anexo III

Permanece no anexo III em 2018. Lembrando que aqui tГnhamos as Atividades de Manutenção, de Suporte TГ©cnico e Processamento de Dados (somente para atividades de cunho NГѓO INTELECTUAL*)

Г‰ importante mencionar que aqui nГЈo importa a Folha Salarial, o tal do “fator r”.

* Continue lendo pois explicamos melhor quais sГЈo as atividades de cunho intelectual ou nГЈo destes CNAEs na DГєvida 1.

– Quem estava no anexo V

Mudou para um anexo III “hГbrido”, ou seja, influenciado pela Folha Salarial. Isso significa que somente Г© tributado no anexo III, neste caso, quem tiver folha salarial maior do 28%, sendo vГЎlido para o cГЎlculo considerar o PrГі-labore do SГіcio.

Vale lembrar que as atividades que estavam no anexo V e agora estГЈo neste anexo III “hibrido” sГЈo: as atividades de Desenvolvimento de Programas, Licenciamento de Software e Hospedagem de Sites.

– Quem estava no anexo VI

Passou a ser tributado agora pelo anexo V, também também influenciado pelo fator r, ou seja, se a folha salarial for superior a 28% a tributação será pelo anexo III.

Ficou meio confuso, mas em resumo, quem era do anexo III continua nele, e todo o restante dependerГЎ de ter uma folha de pagamento superior ou nГЈo a 28%.

Veja com detalhes como ficou:

| Atividade | CNAE | Cód. Serviço | Antigo Anexo | Novo Anexo |

| – Reparação e manutenção de computadores e equipamentos periféricos; | 9511-8/00 | 1.07 | III | III |

| – Suporte Técnico, Manutenção e Outros Serviços em Tecnologia da Informação | 6209-1/00 | 1.07 | III ou VI | III ou V (com fator r) |

| – Operação de páginas de internet (websites). | 6319-4/00 | 1.03 | III | III |

| – Tratamento de Dados, Provedores de Serviços de Aplicação e Serviços de Hospedagem na Internet | 6311-9/00 | 1.03 | VI | V (com fator r) |

| – Desenvolvimento de Programas de Computador sob Encomenda; | 6201-5/01 | 1.04 | V | III (com fator r) |

| – Licenciamento ou cessão de direito de uso de programas de computação; | 6202-3/00 | 1.05 | V | III (com fator r) |

| – Web design; | 6201-5/02 | 1.08 | VI | V (com fator r) |

| – Consultoria em Tecnologia da Informação | 6204-0/00 | 1.06 | VI | V (com fator r) |

3- Nova forma de cГЎlculo e o Fator r

A dinГўmica de cГЎlculo tambГ©m mudou. Deixou de ser uma alГquota por faixa e passou a ser progressiva, no mesmo formato que Г© tributado o IRPF.

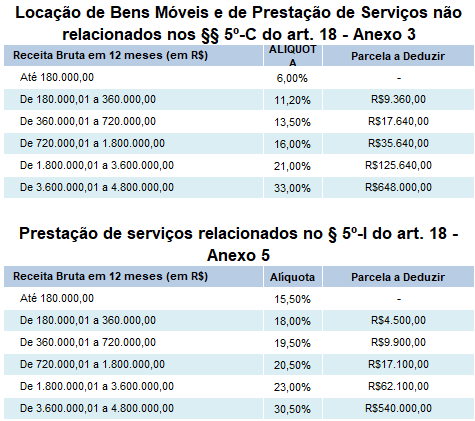

Veja abaixo como ficaram as faixas, após a diminuição de 20 para apenas 6:

Anexo III e V do Simples Nacional

Para calcular a alГquota efetiva Г© preciso fazer a seguinte fГіrmula matemГЎtica.

(RBT12 x Aliq – PD) / RBT12

Onde:

RBT12 = receita bruta acumulada nos doze meses anteriores ao perГodo de apuração;

Aliq = alГquota nominal constante no anexo;

PD = parcela a deduzir constante no anexo.

Vamos utilizar como exemplo uma empresa que tribute no novo anexo V e que faturou nos Гєltimos 12 meses R$ 240 mil, ou seja, em mГ©dia R$ 20 Mil ao mГЄs. Teremos assim:

R$ 240.000 (RBT12) x 18% (Aliq) – R$ 4.500 (PD) = 38.700

Esse valor de 38.700 dividimos pela RBT12, ou seja, por 240.000 e teremos a alГquota efetiva de 16,125%.

Calculando a DAS para o mГЄs, temos um imposto de R$ 3.225 (Faturamento de R$ 20.000 X AlГquota Efetiva de 16,125%)

Mas fica a pergunta: e o fator r? O Fator r é o cálculo da participação da folha salarial divido pela receita. Se esta relação for superior a 28%, o cálculo do imposto é pelo anexo III mais vantajoso.

O detalhe é que a relação é calculada pelo faturamento e folha de pagamento dos últimos 12 meses. Então, não basta iniciar ou elevar a folha de pagamento somente agora, se você já possui um histórico de folha de pagamento mais baixa que o percentual para a tributação no anexo III.

A intenção do Governo foi estimular o emprego e vocГЄ deve calcular bem o custo benefГcio de elevar o prГі-labore.

4- Principais dГєvidas respondidas

Agora que jГЎ falamos dos anexos, da forma de cГЎlculo e do fator r, vamos responder as principais dГєvidas que recebemos de alguns clientes sobre o tema.

DГєvida 1: Minha empresa tem o CNAE de Suporte TГ©cnico e Processamento de Dados, como saber se sou do anexo III ou V?

Bem, a separação entre anexo III e V se dГЎ pela caracterГstica da atividade. Nestes dois CNAES existem atividades que NГѓO se caracterizam de cunho intelectual e atividades que se caracterizam como de cunho intelectual.

A tributação Г© separada de acordo com essa caracterГstica, sendo calculado o imposto no anexo III somente as atividades de cunho nГЈo intelectual. Para ficar mais claro, veja a tabela abaixo com essa separação de acordo com o entendimento da Receita Federal.

| CNAE – 6209-1/00 – Suporte TГ©cnico, Manutenção e Outros ServiГ§os em Tecnologia da Informação | |

| Anexo III (alГquota inicial 6%) | Anexo V (alГquota inicial 15,50%) com fator r |

Atividades queВ NГѓOВ se caracterizam de cunho intelectual, de natureza tГ©cnica e cientГfica:

|

Atividades que se caracterizam de cunhoВ intelectual, de natureza tГ©cnica e cientГfica:

|

| Base legal:В Artigo 18 В§ 5Вє – F, Inciso XII da Lei Complementar 123/2006 e COSIT 86 de 24/03/2015-Item 04 | Base legal:В Artigo 18 В§ 5Вє – I, Inciso XII da Lei Complementar 123/2006 e COSIT 86 de 24/03/2015-Item 04 |

| CNAE – 6311-9/00 – Tratamento de dados, provedores de serviГ§o de aplicação e serviГ§os de hospedagem na internet | |

| Anexo III (alГquota inicial 6%) | Anexo V (alГquota inicial 15,50%) com fator r |

Atividades queВ NГѓOВ se caracterizam de cunho intelectual, de natureza tГ©cnica e cientГfica:

|

Atividades que se caracterizam de cunhoВ intelectual, de natureza tГ©cnica e cientГfica:

|

| Base legal:В Artigo 18 В§ 5Вє – F, Inciso XII da Lei Complementar 123/2006 e COSIT 86 de 24/03/2015-Item 04 | Base legal:В Artigo 18 В§ 5Вє – I, Inciso XII da Lei Complementar 123/2006 e COSIT 86 de 24/03/2015-Item 10 |

ApГіs olhar essa tabela e se identificar com a atividade que efetivamente sua empresa realiza, pode ficar a dГєvida, o que fazer para evitar o risco de a Receita entender que faГ§o uma atividade intelectual e me cobrar uma alГquota maior?

São três as indicações para minimizar esse risco:

- Incluir no Contrato Social da empresa a atividade efetivamente desempenhada caso você somente realize serviços que se enquadrem no anexo III;

- Sempre formalizar um contrato com o contratante especificando a tarefa contratada, deixando de constar de forma sobre uma genГ©rica e sendo especГfico conforme o quadro acima, e;

- Descrever o serviço prestado na nota fiscal de forma completa, pois normalmente escrevemos “Serviços Prestados no Mês MM/AAAA”. Ficará melhor descrito se for como este exemplo: “Serviços Prestados de Apoio na Configuração de Equipamento de Informática Prestados no Mês MM/AAAA”.

Essas trГЄs sugestГµes fazem com que vocГЄ deixe de prestar um serviГ§o GenГ©rico, passando a ter a descrição da atividade especifica. Esses detalhes sГЈo importantes em uma possГvel Fiscalização.

DГєvida 2: Como funciona o cГЎlculo do Imposto no InГcio da Atividade?

Essa tambГ©m Г© uma grande dГєvida de quem estГЎ iniciando a atividade e a empresa.

A regra geral é a utilização da receita bruta e da folha de salários (fator r) dos 12 meses anteriores à apuração. Mas uma empresa que acaba de se constituir não possui esse histórico.

- No caso do primeiro mГЄs de atividade, o cГЎlculo da tabela se darГЎ pela receita do mГЄs multiplicada por 12, para se chegar ao valor de Receita Bruta Anual a ser considerada.

- No segundo e demais meses até a formação do histórico, o cálculo se dará pela média da receita dos meses anteriores à apuração, multiplicada por 12 para anualizar o valor.

Desta forma Г© possГvel efetuar o cГЎlculo pela faixa correta da tabela.

Mas atenção: é comum que a empresa demore algum tempo para se formalizar, e no primeiro mês de atividade se acumulem valores a faturar. Neste caso, é preciso ter atenção para não pagar mais impostos, pois isso poderá te posicionar em uma faixa de imposto maior.

DГєvida 3: Qual Г© o melhor enquadramento, Simples Nacional ou Lucro Presumido?

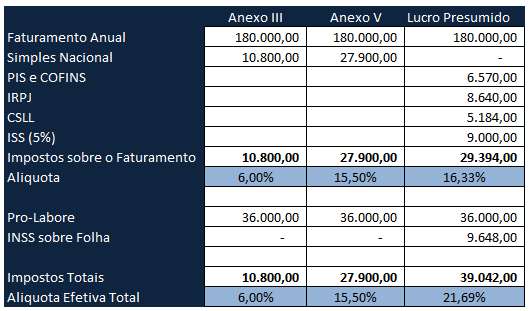

Aqui Г© preciso fazer muita conta e conversar com o seu contador. Para ajudar, fizemos um cГЎlculo sobre o limite da primeira faixa da tabela do simples e comparamos com o lucro presumido.

Existe uma boa parcela das empresas do setor que possuem esse faturamento, então ele ilustra bem a comparação.

Para melhorar o cГЎlculo, incluГmos no comparativo um PrГі-labore de R$ 3.000 por mГЄs, lembrando que recomendamos o pagamento deste salГЎrio para o sГіcio conforme vocГЄ poderГЎ ler no nosso artigo: PrГі-labore: Um Guia com tudo o que vocГЄ precisa saber

Comparação Simples Nacional e Lucro Presumido para Atividades de TI

Podemos observar que mesmo estando no Anexo V do novo Simples Nacional, ainda Г© vantagem optar pelo sistema simplificado. Quando incluГmos o PrГі-labore, a vantagem fica ainda maior devido o pagamento de INSS patronal no Lucro Presumido. Saiba mais sobre as diferenГ§as dos regimes emВ Qual a diferenГ§a entre Simples Nacional, Lucro Presumido e Lucro Real?

É claro, é sempre recomendado consultar um contador. Nós da Capital Social estamos à disposição para apoiá-lo na melhor decisão para sua empresa.

DГєvida 4: Preenchimento da Nota Fiscal

Tem uma questГЈo bem importante de se tratar neste artigo: O Imposto sobre os ServiГ§os (ISS). Neste novo Simples Nacional ele Г© um percentual sobre a alГquota efetiva, e como vimos, todos os meses ela pode variar de acordo com o seu faturamento.

Sugerimos que sempre atualize esse valor com a sua contabilidade. A Capital Social, por exemplo, sempre envia este valor na entrega da DAS, junto com a alГquota efetiva para que vocГЄ tenha visibilidade de seus tributos.

A recomendação é que você inclua o valor correto na nota fiscal para evitar retenções superiores ao valor efetivo nos casos em que se aplica, e ser pego de surpresa pelo CPOM. Saiba mais sobre o CPOM no texto: CPOM – É melhor conhecer do que ser bitributado no ISS

ConclusГЈo

Podemos ver neste texto que a ГЎrea de Tecnologia da Informação foi grandemente impactada com as mudanГ§as. Essas mudanГ§as, embora tenham melhorado o Simples Nacional para o empreendedor, muitas vezes confundem e tornam difГcil de entender, principalmente as tabelas e cГЎlculo de alГquotas.

Vale lembrar que em TI temos atividades de cunho intelectual ou nГЈo, que sГЈo tributadas de forma diferentes. Caso vocГЄ desempenhe uma atividade nГЈo intelectual e seja tributado no anexo III, vale a pena seguir as dicas que demos no artigo.

Esperamos que você tenha tirado as suas dúvidas no texto, nós da Capital Social Contabilidade e Gestão ficamos à disposição para que você possa esclarecer eventuais dúvidas adicionais. Para isso marque uma Agenda com o nosso Consultor neste link. 🙂

34 Comments

OlГЎ Leandro, passei o dia de hoje lendo sobre a tributação das empresas de TI, pois tenho um excelente cliente e eu achei que eu tinha me equivocado na forma do calculo, e achei em seu artigo aquilo que eu estava executando…Muito bom o seu material, parabГ©ns….

OlГЎ Victor, bom dia…. obrigado pelos comentГЎrios e fico feliz que tenha encontrado a resposta as suas questГµes. Fique atentos as dicas para redução de risco que estГЎ no artigo, elas sГЈo importantes.

Ademais, compartilhe o artigo para que ele atinja a mais pessoas.

Um abração,

OlГЎ!

Boa tarde, entendo que o artigo em questГЈo Г© super vГЎlido para o setor fiscal e tributГЎrio;

A questГЈo Г© a base legal para tal entendimento, nГЈo foi encontrado nada na LEI que informa sobre atividade ” Atividade que NГ‚O se caracterizam de cunho intelectual, de natureza tГ©cnica e cientГfica” ou ” ” Atividades que se caracterizam de cunho intelectual, de natureza tГ©cnica e cientifica”

Pode ser informado a base para geração do artigo? Ou foi apenas o parecer pessoal de quem publicou?

OlГЎ Allan, tudo bem?

Excelente questГЈo… Г© importante mencionar que a Lei nГЈo Г© a Гєnica fonte de direto principalmente no que diz respeito a ГЎrea tributГЎria, tanto Г© que, vocГЄ nГЈo encontrarГЎ na Lei um lista dos CNAEs de determinado anexo.

No sistema normativo, as Leis, podem se juntar as Instruções Normativas, as Ações Declaratórias e as Soluções de Consulta entre outras como fonte de interpretação do direto.

O artigo leva em consideração a Lei Complementar e as Interpretações da Receita Federal atravГ©s de suas Soluções de Consulta na qual se destaca para este em especifГco a COSIT 86 de 24/03/2015.

Dada a amplitude da legislação é importante que sempre pesquise, leia muito e principalmente tenha o auxilio de um contador, que por conviver diariamente com estas questões, poderá auxiliar a sua empresa.

Um abraço,

OlГЎ Leandro, estou estudando sobre o caso;

Solução de Consulta COSIT Nº 86 DE 24/03/2015

EMENTA: INFORMÁTICA. Não constituem vedação aos optantes pelo Simples Nacional e são tributadas pelo Anexo III, entre outras, as atividades de: reparação e manutenção de computadores e equipamentos periféricos. Não constituem vedação aos optantes pelo Simples Nacional e são tributadas pelo Anexo V, entre outras, as atividades de: desenvolvimento e licenciamento de programas de computador, serviços de hospedagem na internet, planejamento, confecção, manutenção e atualização de páginas eletrônicas. Eram vedadas até 31 de dezembro de 2014, mas a partir de 1° de janeiro de 2015 não constituem vedação aos optantes pelo Simples Nacional e são tributadas pelo Anexo VI, entre outras, as atividades de: suporte técnico em informática, manutenção em tecnologia da informação, tratamento de dados e provedores de serviços de aplicação.

No que diz a consulta acima, “reparação e manutenção de computadores e equipamentos perifГ©ricos” essa atividade seria do anexo III do simples nacional;

São tributadas pelo Anexo V, entre outras, as atividades de: desenvolvimento e licenciamento de programas de computador, serviços de hospedagem na internet, planejamento, confecção, manutenção e atualização de páginas eletrônicas.

CNAE – 6311-9/00 – Tratamento de dados, provedores de serviço de aplicação e serviços de hospedagem na internet.

CNAE – 6209-1/00 – Suporte Técnico, Manutenção e Outros Serviços em Tecnologia da Informação.

SГЈo todas de cunho intelectual, e precisam de algum conhecimento para serem realizadas;

Acredito que a consulta que não especifica de atividade intelectual ou não intelectual; Então essa separação não seja uma colocação sua?

E o fato da consulta ser de 2015 não altera a informação? Visando a alteração na legislação após a publicação;

Boa noite Leandro, estou estudando a tributação para uma empresa que exerce atividades com o “CNAE 6201-5/01 – Desenvolvimento de programas de computador sob encomenda” e no “Art. 18 В§ 5o-D” estГЎ listada no “IV – elaboração de programas de computadores, inclusive jogos eletrГґnicos, desde que desenvolvidos em estabelecimento do optante” e me parece que o anexo a ser aplicado seria o III com tributação em 6% para empresas abaixo da primeira faixa.

Acertei ou errei feio ?

ParabГ©ns pelo artigo e de antemГЈo um muito obrigado.

Att, Karina Arruda

Acertou mas precisa de complemente, pois ele cai na questão do hibrido, ele será tributado pelo anexo III se tiver relação faturamento / folha de pagamento superior a 28%, se inferior será tributado pelo anexo V.

Isso estГЎ certo mesmo, CNAE 6201-5/01 (desenvolvimento de software) tem menos imposto do que o 6201-5/02 (web design) ?

Samuel, na prГЎtica Г© o mesmo imposto pois ambos tem o fator r, ou seja serГЈo tributados no anexo 3 se a folha for de 28% ou mais senГЈo anexo v. A ordem do texto somente segue o que estГЎ disposto na lei complementar. Abs

Entendi. EntГЈo posso adicionar os dois CNAE ao meu CNPJ sem problemas neh?

Pode sim, pode inclusive combinar com outras atividades de outros anexos pois a tributação serГЎ proporcional a cada atividade. Se precisar de auxГlio ou de serviГ§os contГЎbeis vocГЄ pode contar com o nosso escritГіrio, atendemos a muitos profissionais e empresas do ramo de TI. Abs

Leandro eu sinceramente vejo pelos seus textos e td mais que o serviço é de qualidade, eu preciso crescer um pouco a empresa ainda mas vamos fazer negócios no futuro sim. Abraço

Ola Samuel, maravilha…. fico aguardando o seu contato. Temos planos acessГveis para todos os tipos de empresas.

Abração

Eu tenho esse mesmo CNAE mas nГЈo estava usando ele (usava o 95.11-8 eu acho, porque na Nota Carioca o que aparece Г© o “ServiГ§o Prestado 14.02.01 – AssistГЄncia TГ©cnica”), no caso eu devo considerar a folha da empresa independente do CNAE que usava ou somente se estivesse usando ele? Minha ideia seria usar este CNAE 6201 com o ServiГ§o 01.01.02 ou algo parecido (manutenção de sistemas), mas como a minha folha Г© abaixo de 28% do faturamento estou calculando que vou passar para o anexo V e ter que pagar 15% de imposto, em vez de 6%, que Г© o que pago hoje… Estou certo? Essa mudanГ§a foi absurda…

OlГЎ Felipe,

Г‰ esse mesmo o entendo, o 6201 te levarГЎ para o anexo V, somente sendo tributado no III se a folha de pagamento for 28% ou mais da Receita Bruta.

Os valores de Receita Bruta e Folha de Pagamento (para o fator r) considera os Гєltimos 12 meses, portanto nГЈo basta ajustar simplesmente a folha sem considerar todo o perГodo.

Desculpe pela demora no retorno estive em recesso de final de ano, estou retornando de fГ©rias. ; )

Abs,

Olá Leandro, parabéns pelo excelente post, muito esclarecedor! Porém estou com uma dúvida simples, tenho uma empresa de desenvolvimento de sistemas, porém eu apenas alugo o sistema fazendo pequenas alterações para o cliente (não vendo). Vou começar a emitir NFSe referente o serviço de implantação e das mensalidades pagas pelos clientes, estou em dúvida se vou receber o DAS + cobrança do ISS da prefeitura de Sorocaba, ou somente o DAS que já inclui o ISS. Poderia me esclarecer esta dúvida amigo?

OlГЎ Lucas,

Bem, não conheço o código de serviço e por isso a minha resposta é limitada, mas em via de regra o ISS estará na DAS, exceto em condições em que ocorrerem retenções de ISS.

O ideal Г© vocГЄ estar alinhado ao seu contador para este tema. Caso nГЈo tenha um contador, podemos conversar sobre o seu atendimento aqui na Capital Social.

Abs,

Muito obrigado Leandro. Mantenho seu contato. Abraços!

A atividade 6319-4/00 Г© sujeita ao fator “r” conforme Art. 25, В§1Вє, inciso V, alГnea “f” da Resolução CGSN nВє 140/2018. Importante alterar esta informação no artigo.

OlГЎ Alexandre, muito obrigado, vamos fazer os ajustes no texto.

Aproveito para mencionar que a base mencionada somente serve para “planejamento, confecção, manutenção e atualização de pГЎginas eletrГґnicas” porГ©m o CNAE contempla outras atividades. Veja SC Cosit nВє 86, de 24.03.2015 para um visГЈo desta questГЈo.

Novamente obrigado. Abs.

Ou seja, o item 1.09 da LC 116/2003 “Disponibilização, sem cessГЈo definitiva, de conteГєdos de ГЎudio, vГdeo, imagem e texto por meio da internet, respeitada a imunidade de livros, jornais e periГіdicos (exceto a distribuição de conteГєdos pelas prestadoras de ServiГ§o de Acesso Condicionado, de que trata a Lei no 12.485, de 12 de setembro de 2011, sujeita ao ICMS).” Este, seria tributado exclusivamente pelo anexo III.

Perdoe se eu estiver errado. Mas não deveria constar os 11% de INSS sobre o pró-labore, na planilha de comparação, nas duas colunas do Simples Nacional?

OlГЎ Edu,

Obrigado por sua opiniГЈo.

O objetivo era falar somente sobre o Simples, por isso nГЈo hГЎ o comentГЎrio. Entendo que os 11% de inss serviria para ambas as tabelas, mas se fossemos falar sobre pro-labore e inss deverГamos falar tambГ©m sobre o IRPF, certo?

Bem temos um artigo completo sobre Pro-labore que indico. https://capitalsocial.cnt.br/pro-labore/

Abs e obrigado pelos comentГЎrios.

OlГЎ , primeiro parabГ©ns pelo excelente artigo.

Estou abrindo uma empresa e estou pesquisando os CNAE’s que mais se aproximam de minha atividade, estava preocupado com a interpretação, dentro disso segue uma dГєvida importante.

CNAE – 6209-1/00 e CNAE – 6311-9/0 > as atividades citadas acima de cunho NÃO INTELECTUAL podem em sua maior parte ser feita a distância , ou seja, não presencial.

Segue exemplos/ dГєvidas:

aluguel de hora em computador: o computador pode ter acesso remoto e desta forma nГЈo possui cunho intelectual?

instalação de programas de informática e de software; apoio a clientes na configuração de equipamentos de informática e demais atividades citadas podem todas ser feitas a distância.

Existe em base legal este entendimento???

Adicionado a questГЈo abaixo peГ§o ajuda em mais uma dГєvida, TODOS os CNAE abaixo citados podem ser tributados pelo Anexo III ?? – De que forma ou descrição do serviГ§o??

Me preocupo com o Fator “R” , por isso estГЈo endo talvez tГЈo detalhista no questionamento.

CNAE: 6190-6/01

Descrição: Provedores de acesso às redes de comunicações.

Anexo: III

AlГquota mГnima: 6,00%

CNAE: 6209-1/00

Descrição: Suporte técnico, manutenção e outros serviços em tecnologia da informação. Considerando apenas o serviço de instalação de equipamentos de informática e programas de computador.

Anexo: III

AlГquota mГnima: 6,00%

CNAE: 6311-9/00

Descrição: Tratamento de dados, provedores de serviços de aplicação e serviços de hospedagem na internet. Levando em consideração o serviço de hospedagem, de entrada de dados e seu processamento e escaneamento de documentos.

Anexo: III

AlГquota mГnima: 6,00%

CNAE: 6319-4/00

Descrição: Portais, provedores de conteúdo e outros serviços de informação na internet.

Anexo: III

AlГquota mГnima: 6,00%

OlГЎ Charles, ligue em nosso escritГіrio ou nos encaminhe o seu telefone para falarmos, precisamos entender o que sua empresa irГЎ realizar para fazer as sugestГµes de atividades para a abertura de sua empresa.

Abs

OlГЎ, uma empresa que desenvolve aplicativos para empresas, atravГ©s de uma plataforma, e cobra os clientes mensalidades e tambГ©m custo de desenvolvimento, se enquadra no anexo V?

OlГЎ Diego, sim, se enquadra no anexo V, podendo pagar no anexo III se o fator r (Folha de Pagamento + Pro-labore) for superior a 28% da Receita Bruta.

Se estiver abrindo agora a empresa Г© importante ficar atento aos benefГcios do fator r com a tributação no anexo III.

Ficamos a disposição.

Sim, porГ©m a empresa inicialmente nem teria prГі-labore e nem funcionГЎrios, ai neste caso fica mesmo no anexo V certo?

Isso mesmo.

OlГЎ Leandro,

Excelente artigo e atГ© agora, depois de vГЎrias pesquisas, o que mais esclareceu as minhas dГєvidas. Acabei conversando com um colega e estava avaliando que, no meu caso,onde sou uma empresa que nГЈo tem colaboradores, posso incluir um PrГі-Labore para o SГіcio e ainda colocar como optante pelo FGTS, ou seja, somaria o valor do PrГі-Labore, mais 11% de INSS e o FGTS que tambГ©m entraria na conta para formar os 28%.

Como abri a empresa agora em 2019, estou fazendo uma projeção de receitas e Custos Com Folha para tentar sempre me enquadrar no Anexo III e vou ver em que circunstâncias posso utilizar este FGTS do Sócio para reverter em meu favor.

ParabГ©ns mais uma vez.

OlГЎ Regilano, que Гіtimo que o artigo te ajudou.

Prestamos serviços contábeis, portanto se precisar de um contador, ligue para nossa equipe que poderemos ajuda-lo.

Abs,

Bom dia, excelente artigo, bem detalhado. Tenho uma dГєvida que nГЈo consegui sanar atГ© hoje. Tenho uma empresa optante pelo simples em SГЈo Paulo, CNAE 63.11-9. Trabalho por conta como desenvolvedor de aplicativos no regime PJ. Todo mГЄs o contador me envia o DAS para eu pagar e nele contem o INSS incluso. Esse imposto que eu pago, vai contar para minha aposentadoria como PF?

Eduardo, o CPP (Contribuição Previdenciária Patronal) é o INSS parte empresa. Ele é calculado sobre a Receita Bruta no Simples Nacional.

Somente serГЎ considerado para BenefГcios PrevidenciГЎrios, se vocГЄ retirar prГі-labore e recolher a “Parte FuncionГЎrio” de 11% sobre o valor reconhecido.

Temos um texto sobre pro-labore que indico: https://capitalsocial.cnt.br/pro-labore/

Abs e precisando de serviços contábeis estamos a disposição,